核心观点

全装修受政策推动步伐加快,保守预计2020年全装修比例(竣工口径)达到约20%,一级配套品配置率超过95%。

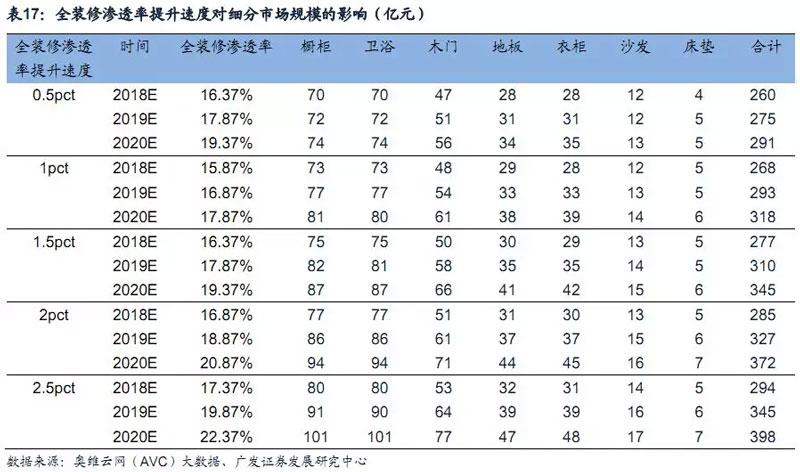

全装修概念自2012年正式提出,旨在逐步取消毛坯房,具有节能环保、有序高效的特点。《建筑业发展十三五规划》指出,到2020年新开工全装修成品住宅面积达到30%。根据奥维云(AVC)监测数据,2017年全装修渗透率(竣工套数口径)约14.87%。我们保守估计,假设实际全装修比例的提升略低于政策要求的平均增速,全装修渗透率每年提升1.5pct,预计2018-2020年全装修房占商品住宅竣工套数的比例分别为16.37%、17.87%、19.37%。建材、厨电、橱柜、卫浴等一级配套品配置率在95%以上,预计全装修行业未来仍具较大的成长空间。

全装修市场空间由商品住宅竣工套数、全装修比例和主流装修标准共同决定,2017年全装修市场规模估算为1361亿,预计2020年将达到1862亿元。

全装修市场规模受房地产市场、全装修渗透率和装修标准3个因素的影响。我们首先以商品住宅竣工套数为市场基础,计量全装修商品住宅的渗透率,然后在TOP20房企的平均装修标准的基础上保守估计全装修平均装修标准,综合计算得到全装修市场总体规模。对于全装修家具行业规模,则可以根据各细分品类家具的市场规模加总得到,因此需要测算不同品类的配套率、单套住宅的单品购置数量、大宗出厂单价。

全装修多个细分家居部品板块配套率达到或接近饱和、单价无明显上涨趋势,因此行业规模增长动力主要依赖房地产市场的发展和全装修渗透率的提升。

我们对橱柜、卫浴、木门、地板、衣柜、沙发和床垫七个细分部品板块进行规模测算,参考三室两厅两卫确定单品购置数量,依据单品历史出厂价、价格变动趋势和工程出厂价与平均出厂价的比例关系分别计算。受益于未来全装修渗透率的提升和房地产市场拉动,全装修细分市场未来仍会保持相当速度的增长,预计上述七个板块2020年市场规模达345亿元。

风险提示

1、模型中部分参数假设依据行业调研经验得出,缺乏详实的数据支撑,可能存在不符合实际的情况;2、房地产市场受政策调控影响,导致整体持续低迷;3、全装修政策推行进度慢于预期;4、全装修产业链商业模式更新迭代,引发难以预见的行业变革。

一、全装修政策确立阶段目标,市场空间不断扩大

(一)全装修含义及要求

2002年政策提出“全装修”概念,初步界定全装修的含义和要求。2002年建设部住宅产业化促进中心印发《商品住宅装修一次到位实施细则》,提出“全装修”概念,旨在逐步取消毛坯房,促使住宅装修生产从无序走向有序。全装修要求装修工程与土建工程一体化设计,住宅内部所有功能空间全部装修一次到位,在房屋交钥匙前,所有功能空间的固定面全部铺装或粉刷完成,并且厨房和卫生间的基本设备也完成安装。在成品房的销售时,相关装修费用将被包含于销售价格中。

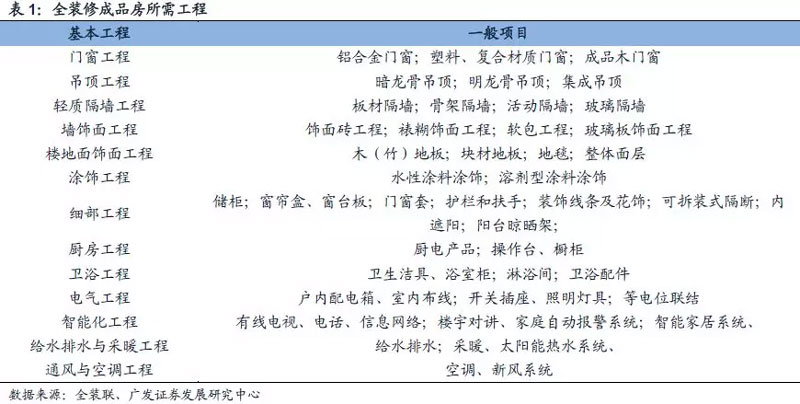

全装修涉及的功能空间、工程部品繁多。全装修涉及的功能空间包括卧室、厨房、卫生间、客厅等,所需工程种类繁多,既包含门窗、吊顶、轻质隔墙、饰面、涂饰、细部工程,也包括厨房、卫浴、电器、智能化工程,以及给排水与采暖、通风与空调工程。《住宅全装修评价标准》根据全装修住宅评价结果对其进行星级分类,从功能评定、性能评定、材料部件、施工验收、提高与创新五个维度综合评价后,从低到高分为一星到五星共5个等级。

(二)商品住宅竣工规模增速放缓

房地产已经由高速成长期逐步迈入成熟期,2012年开始全国住宅竣工套数增速放缓。全装修行业的发展与房地产市场密切相关,商品住宅的建造量是全装修行业测算的起点和重要基础。商品住宅竣工规模在2006-2011年快速增长,2012年竣工规模达到近十年高点后增速放缓,2015年同比下跌8%后16年略有回升,但根据2017年商品房竣工面积同比-4.37%推算2017年商品住宅竣工套数约为713万套。

近年来国家政策频出、各省市纷纷响应,积极推进住宅商品房全装修进程。2013年国务院办公厅印发了《关于转发发展改革委、住房城乡建设部绿色建筑行动方案的通知》,提出积极推行住宅全装修,促进个性化装修和产业化装修相统一。2017年4月住建部发布《建筑业发展十三五规划》,提出建筑节能及绿色建筑发展目标,到2020年新开工全装修成品住宅面积达到30%。另外,各省市也纷纷响应国家政策推行全装修,对房地产开发企业和购房者给予一定的税收优惠或建筑面积奖励等财政扶持,表明全装修是政策明确引导和鼓励的方向。综上,全装修行业持续发展的势头短期内不会改变,未来仍具有较大的成长空间。

(三)部品配套率

各类部品可依据其配套率,划分为一级、二级、配套品。根据奥维云(AVC)监测数据,国内建材、厨电、橱柜、卫浴产品等一级配套品配置率在95%以上,消毒柜、热水器、新风系统、空调等二级配套品配置率在20%-70%,、电视机、洗衣机、冰箱、电烤箱、微波炉、洗碗机等配套品配置率在0-20%。

二、全装修市场空间测算

(一)测算逻辑

全装修市场的需求主要受房地产市场、尤其是商品住宅市场拉动。全装修行业作为房屋装修装饰(家庭装修、定制精装、全装修)的细分子行业之一,其市场空间由商品住宅竣工套数、全装修比例和主流装修标准共同决定。

全装修市场空间=商品住宅竣工套数×全装修比例×主流装修标准

对于细分子行业的全装修市场空间,则在全装修住宅套数的基础上考虑配置部品数量和部品工程业务出厂均价进行计算。

细分子行业全装修市场空间=商品住宅竣工套数×全装修比例×部品配套率×每套房配置部品数量×部品工程业务出厂均价

(二)详细假设

1、全装修市场规模=全装修套数×每套平均面积×每套装修标准。

全装修套数:根据奥维云(AVC)相关监测数据,2017全装修市场规模(竣工口径)大约106万套。

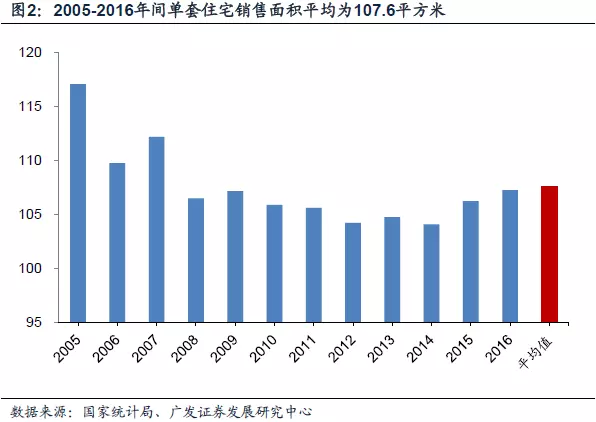

每套平均面积:根据国家统计局数据,用住宅销售面积除以住宅销售套数,得出历年来单套住宅销售面积平均为107平方米。

全装修标准:目前TOP20房企主流装修标准为1000-3000元/平米,合计占比81.8%。其中1000-1900元/平米占据49.8%,2000-2900元/平米占比32.0%。根据奥维云(AVC)监测数据,全装修领域市场集中度较高,TOP10房企在全装修领域的市占率超过50%,因此TOP20房企的装修标准具备较强的代表性。我们保守估计,全国全装修市场平均装修标准为1200元/平米。

2、全装修市场家具行业规模=各细分品类之总和

细分品类全装修市场空间=商品住宅竣工套数×全装修比例×对应品类配套率×单品类购置数量×对应品类出厂价

1)商品住宅竣工套数测算

观察国家统计局披露的数据,2017年住宅房屋竣工面积同比下跌4.37%,在假设平均住宅房屋面积不变的情况下,2017年竣工套数也同比下跌约4.37%。观察数据可以发现,2013-2017年住宅房屋竣工套数呈现约两年的扁平化周期波动,几乎没有增长。我们假设未来三年房地产一样会延续扁平化波动的特征,2018年表现为2017年低谷后的反弹,2019-2020年则假设为0%。假设2017-2020年商品住宅竣工套数增长率分别为-4.37%、5%、0%、0%,则预计2017-2020年商品住宅竣工套数分别为713、749、749、749万套。

2)全装修比例测算

根据奥维云(AVC)监测数据,2017年我国全装修比例分别为23%,根据《建筑业发展十三五规划》,住建部的推进目标是到2020年全装修渗透率(新开工口径)达30%,平均每年提升3pct至4pct。而根据奥维云(AVC)监测数据,2017年全装修渗透率(竣工套数口径)约14.87%。我们保守估计,假设实际全装修比例的提升略低于政策要求的平均增速,全装修渗透率每年提升1.5pct,预计2018-2020年全装修房占商品住宅竣工套数的比例分别为16.37%、17.87%、19.37%。

3)不同品类配套率测算

参考奥维云网(AVC)监测数据,2017年橱柜配套率99.0%,卫浴、木门配套率100%,地板配套率46.90%。衣柜、沙发、床垫配套率非监测范围,一般出现在拎包入住项目中,参考其余部品的配套率,我们认为空调、热水器与衣柜、沙发、床垫等品类在拎包入住项目中的重要性类似,推测配置率相近,属于拎包入住的精装修房应该配置的部品。根据奥维云网(AVC)热水器,2016年配套率30.6%,2017年29.3%,同比下滑1.3pct;空调2016年配套率17.7%,2017年25.3%,同比提升7.6pct。总体来看,我们认为拎包入住在全装修成品房中的比例未出现明显变化趋势。根据2017年空调、热水器配套率均值,推算衣柜、沙发、床垫等品类2017-2020年配套率大约保持27.3%。

4)各单品购置数量、产品出厂单价测算

假设1:假设面积107平米的房屋户型通常为三室两厅两卫。根据住宅户型和家具需求情况,假设配套家居产品数量应为:橱柜1个、卫浴2套、木门6扇、衣柜4个、沙发1组、床垫3套。

假设2:定制家具、木门、沙发、床垫的大宗出厂价为零售出厂价的80%,卫浴的大宗出厂价与零售出厂价基本相近。

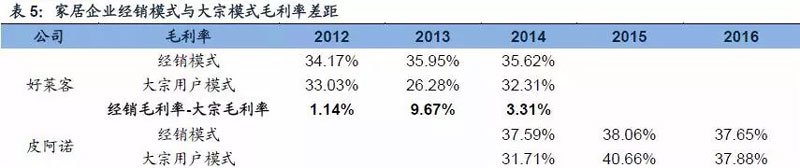

定制家具、木门等品类的工程出厂价通常要低于零售出厂价,主要原因有二:1)厂商在工程渠道的议价能力低于零售渠道。根据好莱客、志邦股份、金牌厨柜、我乐家居招股说明书披露的数据,经销模式毛利率平均为35.90%,大宗用户模式毛利率平均为26.46%,经销模式与大宗模式毛利率差距平均为9.44pct。由于上市公司年报披露详细程度低于招股说明书,故公开信息无2017年最新数据。2)全装修多采用相对廉价的产品,配套标准通常要低于零售。房地产企业的装修要求表现为在合理预算内追求性价比,满足用户的基本美观要求、功能要求。而个人依据自身消费实力、消费偏好,部分消费者愿意增加装修投入、从而对满足对家装的更高要求。

工程业务由于客户差异、订单差异,往往不同订单之间的出厂价不具备可比性,上市公司也未披露相关的数据。但依据行业经验,我们认为假设定制家具、木门的大宗出厂价为零售出厂价的80%,相对较为合理。

卫浴企业主要通过经销渠道及大宗工程渠道销售,大宗工程渠道销售由于批量大,卫浴企业通常为客户提供优于经销渠道的价格折扣,但由于卫浴企业需提供安装服务要加收安装费用,工程折价的优惠被安装费用抵消。

假设3:根据各细分部品的行业情况、历史价格变动趋势,对各部品价格变动作出预测。详细的假设,会在各部品的的规模测算中单独完成。

定性分析:根据是否存在消费升级趋势、原材料升级趋势、成本下降趋势判断价格变化趋势。橱柜目前仍处于成本下降、消费下沉的阶段,根据各企业近年来平均销售单价也可判断其出厂价下降趋势,假定未来三年继续有所降低;衣柜也处于成本下降、消费下沉的阶段,但是受益于全屋定制的趋势,消费者购买的板式柜体家居数量在增多,假设未来三年衣柜客单价持续提升;卫浴、沙发是相对成熟的品类,消费升级、原材料升级、成本下降趋势不明显,假定未来三年价格不变化,或小幅度下滑;木门、地板、床垫存在原材料升级、企业产品结构向高端化发展的趋势,假定未来三年以一定比例提升。

具体的定量分析,将会在各细分部品的测算中完成。细分部品的价格,依据上市公司品牌产品的市场价格进行调整确定。参考上市公司产品价格的合理性:1)根据奥维云(AVC)监测数据,地产公司倾向于和具备品牌力、供货能力的大型家居公司合作,因此全装修领域的部品集中度较高,知名品牌市占率较高,上市公司产品价格具备代表性。2)生产廉价家居的作坊式厂商、高端奢华定制型的家居厂商,往往由于市场规模受限、难以规模化等原因,很少出现上市公司。目前的上市公司产品矩阵丰富,且大多以中档消费群体为主要客户,其产品价格具有一定的普遍性。

(三)测算结果显示,预计2020年全装修市场空间可达1862亿元

预计到2020年,商品住宅竣工套数达748.61万套,全装修渗透率(竣工口径)达到19.4%,按照三室两厅两卫平均107平米/套、装修标准1200元/平米计算,估计2020年全装修市场空间约为1862亿元。

全装修市场针对不同的项目配套的部品产品的配置情况不统一,大部分项目墙面、地面、卫生间和厨房都全部装修交付,小部分项目会在此基础上增加家电。

根据下文的测算结果,2020年家居部品(橱柜、卫浴、木门、地板、衣柜、沙发、床垫)市场空间综合约为345亿元。传统家居装修中,软装预算占比差异较大,不少大众会选择硬装70%、软装30%的预算结构。在全装修中,由于软装配置率较低,我们测算的市场空间结果的部品预算比例低于30%,相对也较为合理。

1、橱柜市场——2017年配套率为99%,未来基本必备

假设1:3-3.5延米为主流,三室两厅两卫配备橱柜1个。

假设2:由于定制橱柜处于消费下沉的阶段,参考历史价格变化,假设橱柜平均单价每年下降1%。

综合欧派家居、金牌厨柜、志邦股份、我乐家居四家上市橱柜企业计算2014-2017年橱柜平均单价为8309、8275、7887、7773元/套,近年来橱柜从大城市向三四五线城市渗透,品级降低带来出厂价格降低,假设未来复合增长率年均-1%,计算2018-2020年橱柜平均单价为7695、7618、7542元/套。

橱柜上市公司普遍以零售业务为主,零售业务占比往往在90%以上。根据本文对橱柜价格的假设,家具企业大宗模式出厂价为零售出厂价的80%,我们粗略估算,2018-2020年橱柜大宗出厂单价为6156、6094、6034元/套。

橱柜市场规模=商品住宅竣工套数×全装修比例×橱柜配套率×每套配套橱柜数量(1套)×橱柜大宗出厂单价,计算2017-2020年橱柜市场规模分别为65亿元、75亿元、82亿元、87亿元。

2、卫浴市场——全装修必备100%

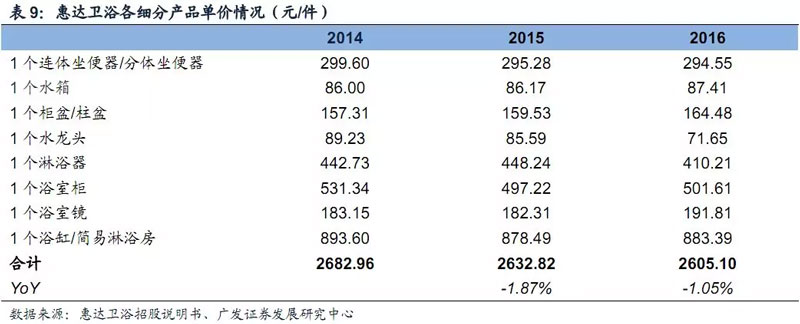

假设1:三室两厅两卫户型有卫生间2个,每个卫生间必备1个连体坐便器/分体坐便器、1个水箱、1个柜盆/柱盆、1个浴室柜、1个浴室镜。根据惠达卫浴披露的招股说明书,我们可以得到2014-2016年该公司各细分产品的单价数据。由于公司2017年年报披露口径发生变化,只披露卫生陶瓷、五金洁具浴室柜等大类产品的数据,而缺乏更细分数据的披露。考虑到同一大类细分产品差异较大,我们仅采用2014-2016年数据以便于测算。

根据假设,我们可以计算得到,如果配置一整套惠达卫浴产品,2014-2016年间每个卫生间需要开支2683、2633、2605元,产品价格呈现小幅下滑的趋势。按照三室两厅两卫户型计算,2014-2016年间每户需要开支5366、5266、5210元。

假设2:假设全装修市场的卫浴产品出厂价为国产品牌惠达卫浴的1.2倍,根据惠达卫浴各品类出厂价可推算全装修市场对应卫浴产品出厂价。

大多数家居部品的工程渠道出厂价低于经销渠道出厂价,而卫浴产品有所差异。根据惠达卫浴招股说明书,公司工程渠道提供运输和售后服务、直面客户减少中间环节,因此定价相对较高。因此,我们假设公司工程渠道出厂价,等于其平均出厂价。

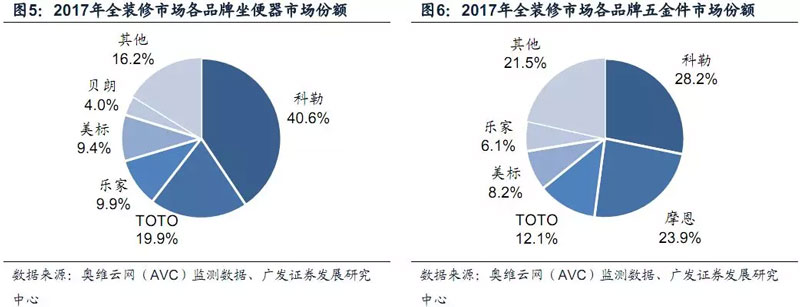

全装修市场卫浴品牌大多为外资品牌。根据奥维云网数据显示,2017年精装修市场卫浴产品配套市场中,坐便器竞争品牌份额最高的是科勒(40.6%),TOTO(19.9%)次之,乐家(9.9%)第三;五金件竞争品牌份额最高的是科勒(28.2%),摩恩(23.9%)其次,TOTO(12.1%)第三。

根据京东平台价格,惠达卫浴普通连体坐便器电商价格为750-1000元左右,而科勒普通马桶多数价格为2000-4000元,TOTO普通马桶多数为1500-4000元,外资品牌卫浴部品价格通常为国产品牌惠达卫浴的2倍,但鉴于全装修市场一般配备外资品牌价格水平较低的卫浴产品,因此假设全装修市场的卫浴产品出厂价为国产品牌惠达卫浴的1.2倍,依据惠达卫浴公开的各产品出厂价可测算全装修市场卫浴各品类产品出厂价。

综上,我们可以得出,2014-2016年全装修房屋的一套卫生间产品,分别需要开支3220、3159、3126元。

卫浴市场规模=商品住宅竣工套数×全装修比例×卫浴配套率×每套配套卫浴数量(2套)×卫浴大宗出厂单价,计算2017-2020年卫浴市场规模分别为66亿元、75亿元、81亿元、87亿元。

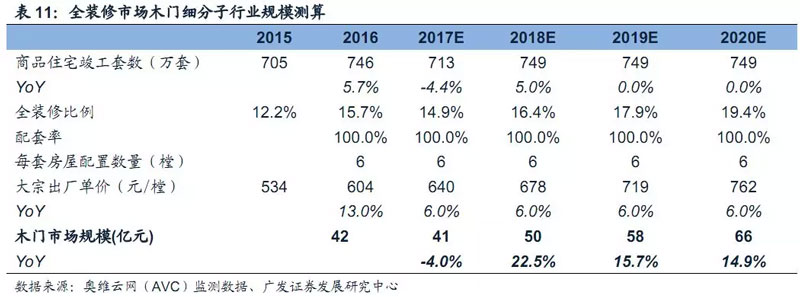

3、木门市场——全装修必备100%

假设1:三室两厅两卫户型,需要3樘卧室门、1樘入户门、2樘卫生间门,共6樘。

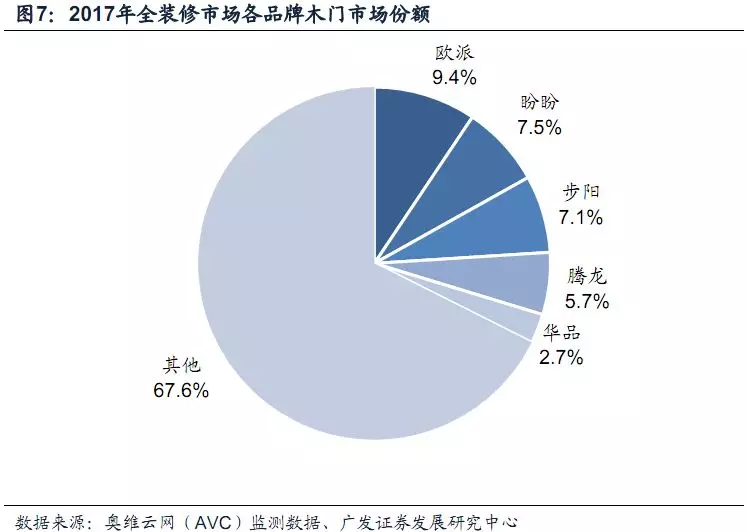

根据奥维云网(AVC)监测数据,2017年户内门品牌市场份额TOP5分别为欧派门业(9.4%)、盼盼木门(7.5%)、步阳门业(7.1%)、腾龙门业(5.7%)、华品木业(2.7%)。

假设2:根据江山欧派在公司招股说明书、年报中披露的数据,计算得到江山欧派模压门、实木复合门2013-2016年的加权平均价格分别为554、600、594、671元/樘(公司2017年年报未披露销量和单价数据)。2013-2016年公司产品出厂均价GAGR约为6%,我们假定2017-2020年出厂价年均复合增速维持在6%。此前我们假设,木门大宗出厂价约为零售出厂价的80%。由于江山欧派零售业务与大宗业务比例相当,因此大宗出厂价约为平均出厂价的90%。

木门市场规模=商品住宅竣工套数×全装修比例×木门配套率×每套配套木门数量(6樘)×木门大宗出厂单价,计算得到2017-2020年木门市场规模分别为41亿元、50亿元、58亿元、66亿元。

4、地板市场

实木地板脚感好,纹理、色彩自然,硬度稍差。且因其是自然的,故纹理、色彩差别较大,铺装时需打木龙骨,价格相对较高。高强化复合地板硬度较高,耐磨性好,铺装简易、方便,价格较低,但脚感稍差。实木复合地板分为三层实木复合、多层实木复合,吸收了上述两者的优点,价格界于两者之间,但硬度最差。

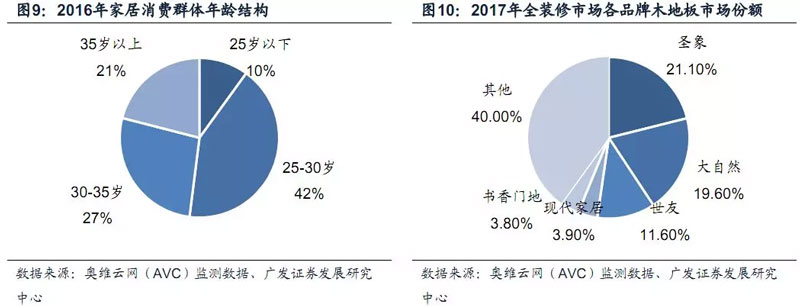

一般卧室都会铺设木地板,部分客厅铺设木地板,其余地面空间铺设瓷砖。三室两厅,根据前述户型图,假定三个卧室合计面积约35平,客厅及餐厅面积约45平,由于不同人群偏好不同,由于年龄较大的人群更偏爱瓷砖,而年轻消费者部分选择瓷砖,假定35岁以下消费人群中一半选择在客厅铺设木地板,即40%人群选择客厅铺设木地板。计算可得每套商品住宅铺设木地板的平均面积为53平米。

假设1:木地板平均铺设面积比例提升。我们认为伴随目前80、90后购买力的增强,偏爱木地板、愿意在客厅铺设木地板的消费人群进一步提升。假设每套商品住宅木地板铺设面积平均每年增长1平米,分别增长至54、55、56、57平米。

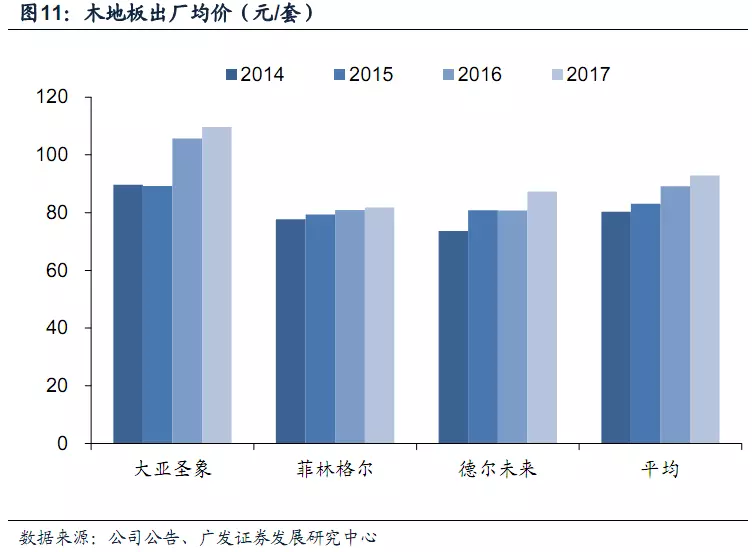

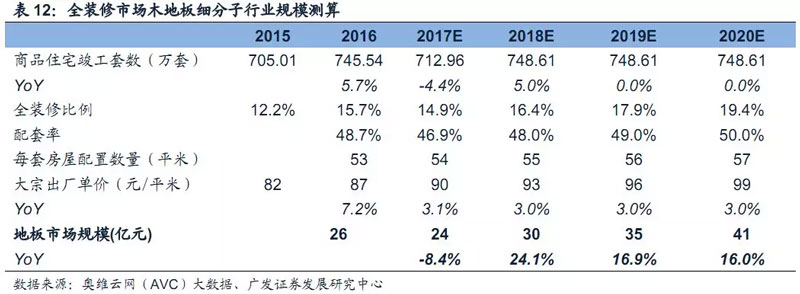

假设2:根据大亚圣象、菲林格尔、德尔未来2015-2017年的木地板出厂均价,计算得到2015-2017年平均出厂价分别为82、87、90元/平米,并假定价格以年均3%的速度增长,计算2017-2020年平均出厂价分别为93、96、99元/平米。

木地板市场规模=商品住宅竣工套数×全装修比例×木地板配套率×每套配套木地板面积×木地板大宗出厂单价,计算得到2017-2020年木地板市场规模分别为24亿元、30亿元、35亿元、41亿元。

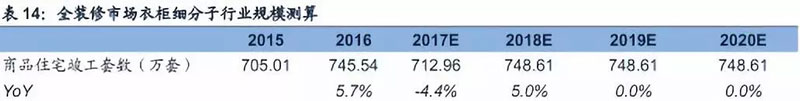

5、衣柜市场

假设1:三室两厅两卫户型,配置的衣柜(全屋定制口径)客单价以目前主流品牌索菲亚为参考。

假设2: 2017-2020年衣柜客单价保持稳步增长。

根据欧派家居、我乐家居、志邦家居等公司披露的衣柜数据,可以计算得到相应的衣柜单价情况。但是由于各公司对衣柜产品边界定义的差异,以及对标准套核算的差异,导致各家公司之间的单价不具备可比性。同时,由于消费者配备定制衣柜套数难以估计,使得据此预测失去可靠性。因此本文采用客单价作为依据进行价格预测。

索菲亚作为行业龙头,衣柜产品销量领先市场,且产品性价比高,具备市场代表性。依据前文假设,定制衣柜大宗出厂价为零售出厂价的80%,可以得到衣柜2016、2017年大宗客单价约为6880、7520元。由于全屋定制理念越来越盛行,定制衣柜客单价呈现显著的上升趋势。

衣柜市场规模=商品住宅竣工套数×全装修比例×衣柜配套率×大宗客单价×衣柜大宗出厂单价,计算得到2017-2020年衣柜市场规模分别为23亿元、29亿元、35亿元、42亿元。

6、沙发市场

假设1:三室两厅两卫户型,平均配置沙发1套。

假设2:2018-2020年沙发平均出厂价维不变。

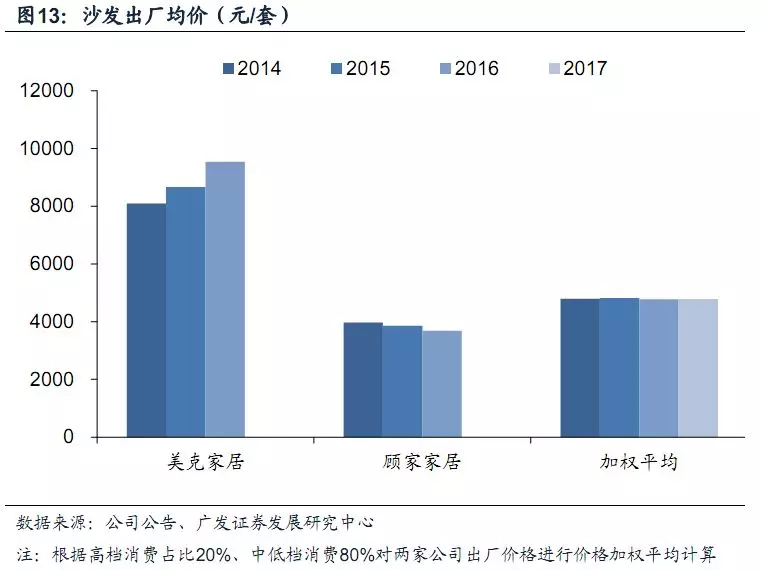

根据美克家居、顾家家居2015-2017年沙发出厂单价,并结合高档、中低档消费结构差异,加权计算沙发出厂均价出厂单价分别为4799、4823、4779元/套。假设2018-2020年沙发平均出厂价维持4779元/套。

根据前文关于沙发大宗出厂单价的假设,进一步计算得出2018-2020年沙发大宗出厂单价分别为3824元/套。

沙发市场规模=商品住宅竣工套数×全装修比例×沙发配套率×每套配套沙发数量(1套)×沙发大宗出厂单价,计算得到2018-2020年沙发市场规模分别为13亿元、14亿元、15亿元。

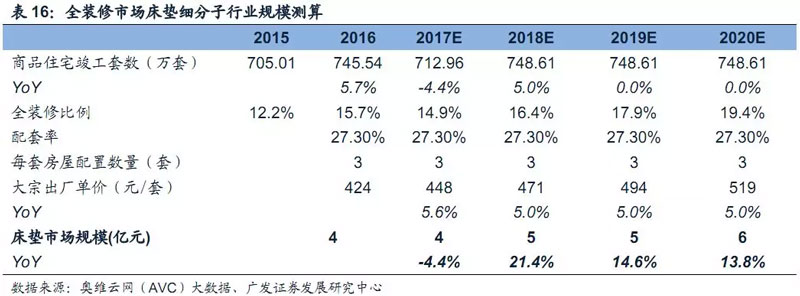

7、床垫市场

假设1:三室两厅两卫户型,主卧、次卧各配置一张床垫,共3张。

假设2:2018-2020年年均出厂价按趋势,每年增长5%。

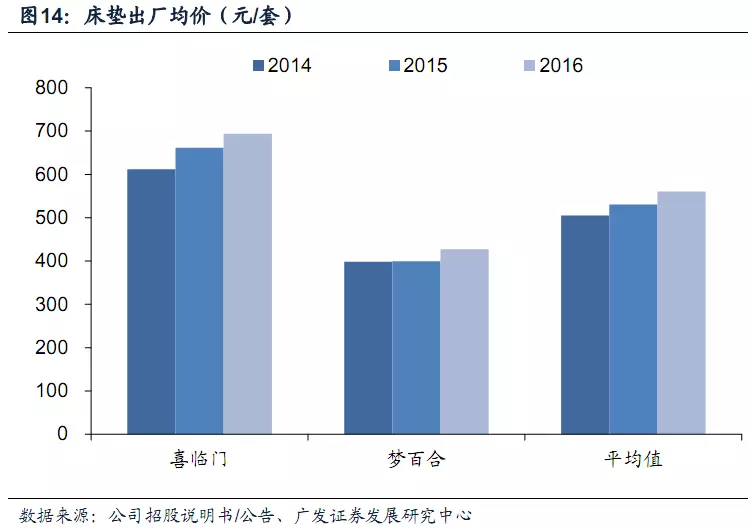

根据床垫上市公司2015-2017年床垫出厂单价,计算床垫出厂均价分别为505、531、560元/套。假定未来三年出厂均价按趋势每年增长5%,计算得到2018-2020年出厂均价为588、618、648元/套。

根据上述计算得到的床垫出厂单价,以及关于大宗出厂价格的假设,进一步计算得出2018-2020年大宗出厂单价分别为471、494、519元/套。

床垫市场规模=商品住宅竣工套数×全装修比例×床垫配套率×每套配套床垫数量(1套)×床垫大宗出厂单价,计算得到2018-2020年床垫市场规模分别为5亿元、5亿元、6亿元。

8、情景分析

前文所做测算,均建立在全装修渗透率(竣工口径)每年增长1.5pct的基础上。下表测算了全装修渗透率每年增长0.5、1、1.5、2、2.5pct的情况下,各细分部品的全装修市场规模的大小。